冲击科创板的广东鸿铭智能股份有限公司(以下简称“鸿铭股份”)原定于1月21日迎来上会大考,不外,临考前鸿铭股份却告急撤单。上交所官网最新动态显示,鸿铭股份IPO已末行审核,那意味着鸿铭股份IPO折戟。北京商报记者留意到,在闯关过程中,鸿铭股份与慈溪市华星医疗器械有限公司(以下简称“华星医疗”)之间闪电合做又敏捷末行、重要股东在陈述期内不断是第一大客户的情形是审核存眷的重点。

上会前临阵脱逃

IPO审核就差临门一脚,鸿铭股份却“临阵脱逃”了。

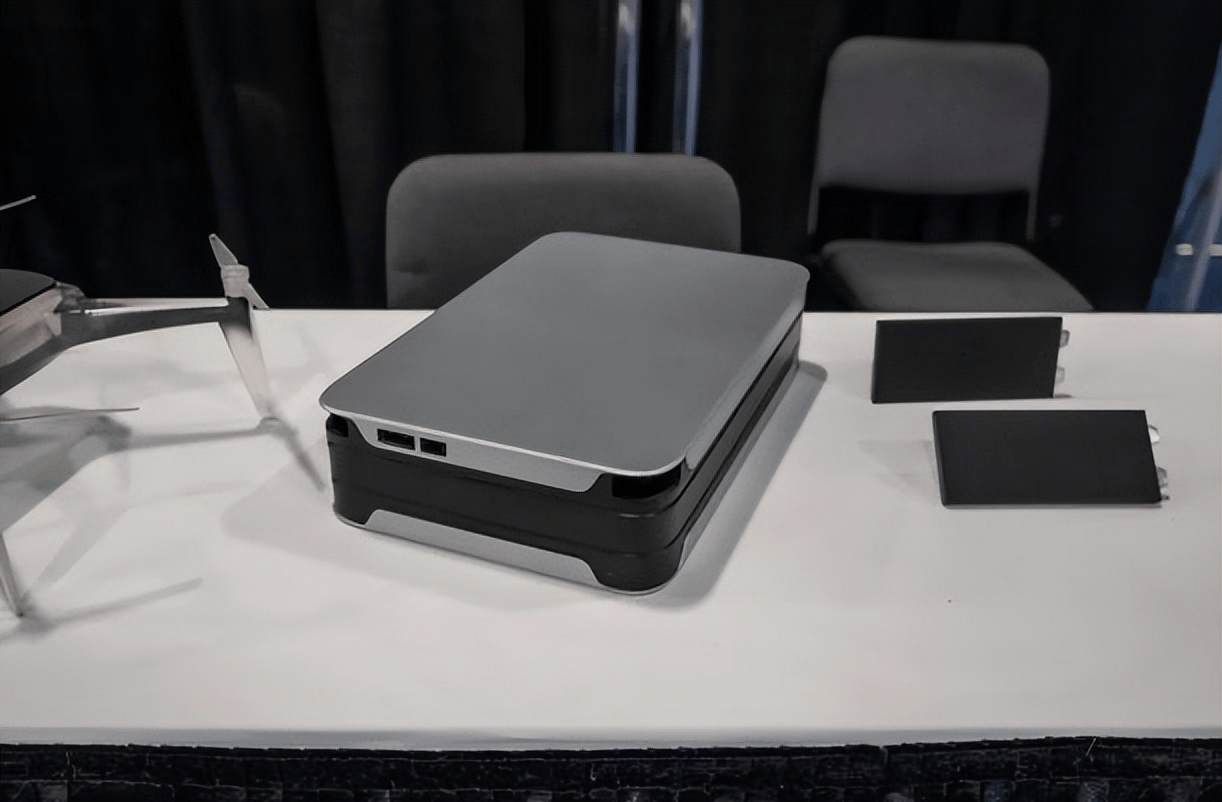

招股申明书上会稿显示,鸿铭股份是一家集研发、消费和销售于一体的智能造造配备消费商,主营产物包罗各类智能包拆设备和包拆配套设备。财政数据显示,2017-2019年以及2020年1-6月,鸿铭股份实现的营业收入别离为17639.11万元、21557.15万元、26501.88万元、11489.78万元,对应的归属净利润别离为4510.23万元、5848.81万元、6078.06万元、2309.58万元。

整体业绩还不错的鸿铭股份,欲冲击科创板。据上交所官网信息显示,2020年5月7日上交所受理了鸿铭股份的IPO申请,同年6月2日,鸿铭股份IPO进入问询阶段。在列队过程中,因鸿铭股份发行上市申请文件中记载的财政材料已过有效期,需要弥补提交,2020年9月29日,鸿铭股份IPO一度中行。

恢复审核之后,鸿铭股份IPO一般推进。科创板上市委原定于1月21日上午9时召开2021年第7次上市委员会审议会议,届时审议福建汇川物联网手艺科技股份有限公司以及鸿铭股份IPO申请。

但临考前,鸿铭股份却当了“逃兵”。上交所发布的通知显示,2021年1月19日,鸿铭股份和保荐人东莞证券股份有限公司向上交所提交了《广东鸿铭智能股份有限公司关于初次公开发行股票并在科创板上市末行审核的申请》和《东莞证券股份有限公司关于广东鸿铭智能股份有限公司初次公开发行股票并在科创板上市末行审核的申请》,申请撤回申请文件。按照《上海证券交易所科创板股票发行上市审核规则》第六十七条的有关规定,上交所决定末行对鸿铭股份初次公开发行股票并在科创板上市的审核。

为何临考前突然撤单?背后有何隐情?带着上述疑问,北京商报记者向鸿铭股份发去采访函,但截至记者发稿,并未收到鸿铭股份的相关回复。

与华星医疗闪合闪分

北京商报记者留意到,在冲击IPO的过程中,鸿铭股份与华星医疗闪电合做后又快速解约的情形不断是被问询的重点。

从披露的招股书来看,鸿铭股份于2020岁首年月起头研发和消费口罩机。那一营业开展后,也为公司奉献了很多收入。数据显示,2020年上半年鸿铭股份口罩机和配套设备销售收入别离为1556.34万元和28.9万元,销量别离为19台和3台,毛利率别离为71.82%和46.04%。

而鸿铭股份在招股书中称,2020年4月至今,跟着国内疫情逐渐得到有效控造,公司目前将继续交付现有的在手口罩机订单,将来口罩机营业对公司运营业绩的影响不具有可持续性。

即使如斯,鸿铭股份与华星医疗之间的合做仍是遭到了存眷。

据领会,2020年5月2日华星医疗完成工商注销手续,华星医疗注册本钱为2000万元。华星医疗成立次日,即2020年5月3日鸿铭股份就签下了来自华星医疗的大单。详细而言,2020年5月3日,华星医疗与鸿铭股份签定金额为6000万元的口罩机设备销售合同。然而,在2020年10月,鸿铭股份又与华星医疗签定解除协议。

据招股书显示,两边约定,华星医疗向鸿铭股份付出的1000万元定金折抵公司已向其交付的口罩机之对价,公司不再向华星医疗退回前述款项,华星医疗亦不再向鸿铭股份退回前述货物,两边基于《设备销售合同》的其余权力义务全数末行。

华星医疗成立当月即与鸿铭股份签订大额销售合同的原因及合理性、客户解除合同的原因,是需要鸿铭股份来答复的问题。

在投融资专家许小恒看来,注册造下,监管愈加重视以信息披露为核心的审核理念。对重点问题强化审核力度,从泉源对公司量量停止把控。

鸿铭股份在回复问询函中暗示,2020年上半年,市场对口罩机需求兴旺,口罩机一度求过于供,华星医疗通过与公司签定大额销售合同,以保障其采购需求,因而华星医疗成立当月即与发行人签订大额销售合同具有合理性。而2020年下半年,我国进入疫情常态化防控阶段,跟着多量消费厂商的涌入,口罩等防疫物资供应充沛,口罩价格下降,公司与华星医疗就《设备销售合同》的继续履行情况未能达成一请安见,两边末行了协议。

裕同科技的双面角色

在鸿铭股份撤单背后,深圳市裕同包拆科技股份有限公司(以下简称“裕同科技”)饰演着股东以及第一大客户的双面角色,那也一度被认为是其闯关路上的一大隐患。

招股书显示,鸿铭股份与裕同科技及其子公司的合做始于2010年,裕同科技入股公司的时间为2016年12月。彼时,裕同科技以约1890万元的价格受让代翱翔持有的鸿铭有限(系鸿铭股份前身)4.5%的股权,每1元注册本钱对应的价格为35.7元。截至招股书签订之日,裕同科技持有鸿铭股份168.7498万股股份,占公司股本总额的4.5%,裕同科技为鸿铭股份并列第四大股东。

数据显示,2014-2016年期间,鸿铭股份对裕同科技及其子公司实现的销售金额别离为344.1万元、23.66万元、253.34万元。

北京商报记者留意到,入股之后,鸿铭股份对裕同科技及其子公司的销售收入较此前也明显提拔。招股书显示,2017-2019年以及2020年1-6月,鸿铭股份向裕同科技及其子公司销售收入别离为2817.24万元、2540.78万元、2075.54万元和1078.55万元,别离占公司当期营业收入的15.97%、11.79%、7.83%和9.39%。而裕同科技及其子公司在陈述期内不断为鸿铭股份的第一大客户。

“裕同科技及其子公司销售收入金额较大,次要系裕同科技自2016年12月上市以来,消费规模持续扩大,对包拆机械设备需求增加。”鸿铭股份在招股书中如是暗示。

出名经济学家宋清辉认为,针对存在既是股东又是大客户的情况,一般情况需要核查交易能否具备实在性、合理性和公允性。鸿铭股份与裕同科技之间的合做在此前的几轮问询中均被重点存眷。

鸿铭股份在招股书中暗示,“对裕同科技销售的各类型产物并不是为定造化产物,发行人产物售价次要按照产物设置装备摆设功用差别及市场议价综合得出,相关订价具有合理性。同时公司对裕同科技的销售收入具有可持续性,估计不存在大幅下降的风险”。

北京商报记者 刘凤茹

免责声明

本文仅代表作者观点,不代表本站立场,著作权归作者所有;作者投稿可能会经本站编辑修改或补充;本网站为服务于中国中小企业的公益性网站,部分文章来源于网络,百业信息网发布此文仅为传递信息,不代表百业信息网赞同其观点,不对内容真实性负责,仅供用户参考之用,不构成任何投资、使用建议。请读者自行核实真实性,以及可能存在的风险,任何后果均由读者自行承担。如广大用户朋友,发现稿件存在不实报道,欢迎读者反馈、纠正、举报问题;如有侵权,请反馈联系删除。(反馈入口)

本文链接:https://www.byxxw.com/zixun/10517.html- 上一篇: 近期的套利时机,留意高风险

- 下一篇: 缩量上涨诱多!创业板提早冲大顶!